بنوك

- بنوك -

- الرئيسية

- المحاسبة المالية

- المحاسبة الادارية

- محاسبة تكاليف

- التحليل المالي

- الاقتصاد

- محاسبة الضرائب و الزكاة

- المحاسبة الاسلامية

- تطوير المحاسبين

- التأمينات

- قسم تجارة الفوركس

- قسم البرامج المحاسبية

- موضوعات متفرقة في في علم المحاسبة

- المراجعة وتدقيق الحسابات

- القوائم المالية

- دراسات الجدوى

- المحاسبة باللغة الإنجليزية

- المحاسبة الحكومية

- محاسبة الشركات

- إدارة أعمال

اشترك في قائمتنا البريدية للحصول على التحديثات الجديدة!

سجل بياناتك الان

- بواسطة مدير التحرير

- January 26, 2026

علاقة البنوك التقليدية بالبنوك الإسلامية

علاقة البنوك التقليدية بالبنوك الإسلامية أولاً : أوجه التشابه والاختلاف بين البنوك التقليدية والإسلامية : 1- تركيز البنوك التقليدية على الإقراض بفائدة والإسلامية على الاستثمار بالطرق الشرعية : إن أحد أوجه الاختلاف الجوهرية بين البنوك الإسلامية والتقليدية هو أن البنوك الإسلامية لا تتعامل بالفائدة أخذاً وعطاءً وأساس ذلك تحريم الربا في الشريعة الإسلامية قال تعالى : ] وَأَحَلَّ اَلَّلهُ اَلبَيْعَ وَحَرَّمَ الرِّبوَا [ (1) . ونتيجة لذلك فإن البنوك الإسلامية تتخذ أشكالاً مختلفة عن تلك المستخدمة في البنوك التقليدية بحيث لا تتعامل بالربا المحرم (2) . وقد أمر الله تعالى بترك الربا وعدم التعامل به قال تعالى : ] يَأيُّهَا الّذّينَ آَمَنُوا أتَّقُوا الله وذَروُا مَا بَقِيَ مِنَ الرِّبواْ إِن كُنتُم مُّوْمِنينِ [ (3) . ومما يفهم من هذه الآية أن من مقتضيات الإيمان ترك الربا ، فبين الله تعالى أن الربا والإيمان لا يجتمعان ] إِن كُنتُم مُّؤمِنيِنَ (4) . وتعتمد البنوك التقليدية في توظيف الأموال على الإقراض بسعر فائدة أعلى من سعر الفائدة الذي تقترض به والفرق بين الفائدتين هي الأرباح التي تحققها من عملية الإقراض بفائدة . أما البنوك الإسلامية فإن الاستثمار بصوره المختلفة المقبولة شرعاً هو الوسيلة المتاحة أمامها لتحقيق الأرباح . ويشمل كذلك الصيغ الأخرى المقبولة شرعاً والتي تحقق العائد المجزي من خلال المرابحة والمضاربة والمشاركة والتأجير والسلم وغيرها من الصيغ الشرعية . 2- مقارنة أهداف البنوك التقليدية والإسلامية : وضع الإسلام شروطاً خاصة لاستخدام المال والتصرف فيه وطرق كسبه ووسائل صرفه مثل وجوب إتباع أفضل السبل في استثمار المال ، وأداء الزكاة ، ومنع التصرف بالمال مما يلحق الضرر به أو بغيره أو بالمجتمع ، ومنع تنمية المال بغير الوسائل التي أجازها الشارع مما أدى إلى أن يكون للبنوك الإسلامية أهدافاً تختلف عن أهداف البنوك التقليدية . فالبنوك التقليدية تستهدف فقط تحقيق أقصى معدّل من الربح وهي بذلك تهتم بالأغنياء وتركز على المشروعات الكبيرة والقروض بغض النظر عن نوعية المشروع ولا تهتم كثيراً بالنواحي الاجتماعية . أما البنوك الإسلامية فإن الإسلام وضع القيود على استثمار المال لتحقيق الربح الحلال كما أن لها أهداف أخرى اجتماعية وإنسانية . 3- الاختلاف في أسس التمويل المصرفي : تعتمد البنوك التقليدية على أسس مختلفة في التمويل المصرفي عن تلك الموجودة بالبنوك الإسلامية . فالبنوك التقليدية تشترك في معرفة الغرض من التمويل وفترته والمخاطر المتوقعة والضمانات الكافية واللازمة لرد المبلغ المقترض وتحديد سعر الفائدة مسبقاً ، ويقتصر التمويل في الغالب على المشروعات والمنظمات الكبيرة . أما البنوك الإسلامية فإن لها أسساً مختلفة في عملية التمويل منها : أ- توافر الشرعية في المشروعات الاستثمارية موضع التمويل . ب- تطبيق الصيغ الإسلامية في عملية الاستثمار . ج- تمويل مختلف المشروعات الاستثمارية النافعة للمجتمع. د - تحريم التعامل بالفائدة (1) . 4- الإختلاف في الودائع : تعتمد البنوك التقليدية والإسلامية على الودائع الجارية الدائنة لديها كأحد المصادر الخارجية المهمة في الحصول على الأموال (2) . وهذه الودائع في النظام الربوي إما أن تكون طويلة الأجل أو متوسطة الأجل أو لفترات قصيرة تقل عن السنة أو تودع في شكل حسابات جارية لا تحصل في الغالب على فائدة ربوية . أما النظام المصرفي الإسلامي فإن هذه الودائع تتخذ أشكالاً متعددة أما أن تكون وديعة بدون فائدة ( الحسابات الجارية ) أو وديعة استثمار . ويتركز الاختلاف أساساً في أن ودائع العملاء في النظام الربوي يتحدد لها فائدة ثابتة ترتبط بالزمن مقدماً . أو تكون مغيرة حسب أسعار الفائدة في السوق وليس على أساس نتائج الأعمال وهو ما لا تقره الشريعة الإسلامية(3). 5- الاختلاف في الآلية : تختلف بعض الإدارات والأقسام داخل البنوك التقليدية عن تلك الموجودة بالبنوك الإسلامية . فالبنوك الإسلامية تحتوي على إدارة أو هيئة للرقابة الشرعية للبحث في صور استثمارات البنك بما يتناسب مع الشريعة الإسلامية ، ويوجد بها أيضاً إدارة أو قسم لحساب الزكاة على الأموال ، بينما نجد اختلاف في بعض الإدارات من حيث الحجم وثقلها النسبي في البنوك التقليدية والإسلامية مثل إدارة الإقراض والاستثمار وأقسام المتابعة والتنفيذ (1) . ثانياً : علاقة البنك الإسلامي بالبنوك التقليدية : كان من الطبيعي أن تنشأ علاقات تعامل بين البنوك الإسلامية والبنوك التقليدية القائمة ، فالبنك الإسلامي يتلقى الشيكات والأوراق التجارية ويقوم بالتحويلات لمصلحة عملائه وغير ذلك من العمليات المصرفية اليومية مما يتطلب معه قيام البنك الإسلامي بالتعاون مع البنوك التقليدية . وهذه المعاملات أو الخدمات التي يقوم بها البنك الإسلامي لا مانع منها شريطة أن يكون تعامل البنك الإسلامي مع غيره من البنوك التقليدية خالياً مما حرمه الله فقد كان الرسول صلى الله عليه وسلم يتعامل مع اليهود على الرغم من أن أكثر أموالهم ربوية وقد قرر الفقهاء جواز التعامل مع من ماله خليط من الربا وغيره ، وهذا لا يمنع أيضاً من دخول البنوك الإسلامية مع البنوك التقليدية في تمويل مشروعات مختلفة شريطة أن يكون التمويل على أساس المشاركة في رأس المال وفي الربح الناتج وهنا يكون كل من البنك الإسلامي والتقليدي شريكين في الغرم والغنم على حسب ما يتفقان عليه (2) أو بأي صيغة استثمارية أخرى كالمرابحة أو المضاربة أو أي صيغة أخرى طالما التزمت بأحكام وقواعد الشريعة الإسلامية في عملية الاستثمار والتمويل. وعلى الرغم من اختلاف البنوك الإسلامية عن البنوك التقليدية من حيث الأهداف والأنشطة والعمليات التي تزاولها إلا أنها تقوم بتقديم بعض الخدمات المصرفية المعتادة مما يفسح المجال للتعامل مع غيرها من البنوك التقليدية القائمة ، وقد حددت البنوك الإسلامية أسلوب هذا التعامل بحيث يكون بعيداً عن أي شبهة ربوية . (1) سورة البقرة ، آية 275 . (2) نصر الدين فضل المولى – المصارف الإسلامية ، مرجع سابق ، ص 19 . (3) سورة البقرة ، آية 278 . (4) فضل الهي – التدابير الواقية من الربا في الإسلام ، إدارة ترجمان الإسلام ، باكستان ط1 ، 1406هـ ص 48 (1) نصر الدين فضل المولى – المصارف الإسلامية ، مرجع سابق ، ص 22-23 . (2) شوقي إسماعيل شحاته – البنوك الإسلامية ، دار الشروق ، جدة ، ط1 ، 1977م ، ص 68 . (3) عبد العزيز حجازي ، آفاق التعاون بين المصارف الإسلامية والربوية (المصارف الإسلامية) اتحاد المصارف العربية ، بيروت ، 1989م ، ص 64-65 . (1) نصر الدين فضل المولى – المصارف الإسلامية ، مرجع سابق ، ص 24 . (2) عبد الله الطيار – البنوك الإسلامية ، مرجع سابق ، ص 317 .

- بواسطة مدير التحرير

- January 26, 2026

مفهوم القروض و انواعها Loans Concept and its Kinds

مفهوم القروض و انواعها Loans Concept and its Kinds يعد الائتمان المصرفي اكثر مجالات الاستثمار جاذبية للمصارف التجارية , نظرا لارتفاع الفوائد المتحققة عنه مقارنة بالاستثمارات الاخرى , و من بعد فهو الاستثمار الاكثر فاعلية في تحقيق هدف الربحية ( Profitability ) . و قد وردت تعاريف كثيرة لمفهوم الائتمان ، منها انه قابلية الحصول على ثروة أو حقا فيها مقابل الدفع في المستقبل أو هو التبادل الحالي للبضائع و الخدمات و الممتلكات أو الحقوق فيها مقابل دفع القيمة المساوية لها و المتفق عليها في المستقبل و يعرف كذلك بانه مقياس لقابلية الشخص المعنوي أو الاعتباري للحصول على القيم الحاضرة ( النقود أو البضائع أو الخدمات ) مقابل تأجيل الدفع ( النقدي عادة ) الى وقت معين في المستقبل. و عليه فان الائتمان المصرفي يتمثل بصفة اساسية في القروض ( Loans ) التي تمنحها المصارف لزبائنها من الافراد أو الهيئات أو المصارف التجارية الاخرى ، و يحمل هذا الاستثمار من جانب المصارف في طياته مخاطرة ( Risk ) عدم قيام هؤلاء المقترضين ( Borrowers ) (الزبائن) في سداد القرض و فوائده في الوقت المحدد للمقرض ( Lender ) و هو المصرف . و اذا كان مفهوم الائتمان ينصرف اساسا الى القروض كما تبين ، فهناك استثمارات غيرها تمثل انماط اخرى للائتمان المصرفي ، مثل اصدار بطاقات الائتمان المصرفية ( Bank Credit Cards ) ، فهذا النظام يسمح لحامل البطاقة بشراء ما يحتاجه من سلع أو خدمات من المؤسسات التجارية أو الخدمية التي تقبل التعامل بتلك البطاقات ( كالمؤسسات التجارية المختلفة و الفنادق و المستشفيات و المطاعم ) دون الحاجة لقيام الزبون بالسداد النقدي الفوري . كما يمكن اعتبار خصم الاوراق التجارية ( كالكمبيالات مثلا ) نوعا من انواع الائتمان المصرفي قصير الاجل ، و يقصد بخصم الكمبيالات ( Discounting ) قبول المصرف لشراء الكمبيالة من المستفيد قبل ميعاد استحقاقها في مقابل دفع ثمن يقل عن قيمتها و في هذه الحالة تصبح قيمة الكمبيالة ضمن اصول المصارف ويحق له توظيفها في مجالات استثماراته المختلفة . و يمكن للمصارف اعادة خصم تلك الكمبيالات لدى البنك المركزي أو اعادة بيعها مرة ثانية لمصارف تجارية اخرى ، و يطلق على عملية قيام المصرف بخصم الاوراق التجارية لدى البنك المركزي مصطلح شباك الخصم. ومن الضروري التفرقة هنا بين الائتمان المصرفي ، و هو ما نحن بصدد شرحه في هذا الفصل ، و بين الائتمان التجاري( Trade Credit ) ، فالائتمان الاخير يتمثل في الديون الناشئة من التعاملات التجارية الآجلة و المسجلة في اوراق تجارية ( كمبيالات ) تمثل للدائن ( البائع ) اوراق قبض ( Receivable ) و للمدين (المشتري بالاجل ) اوراق دفع(Payable) كما, ويعد الائتمان المصرفي اقل تكلفة من الائتمان التجاري و خاصة في حالة عدم الاستفادة من الخصم النقدي الممنوح للتاجر في حالة السداد قبل تاريخ الاستحقاق و لذلك فان كثيرا من التجار يلجأون الى الحصول على ائتمان مصرفي لفترة محددة حتى يتمكنوا من الاستفادة من الخصم النقدي الذي يمنح لهم لفترة محددة . و يجب على من يستخدم أو يستعمل الائتمان التجاري ان يدرك عناصر التكلفة التي تختفي وراء الخصم النقدي ، فالكلفة ليست مقتصرة على نفقة استعمال الاموال بل تمتد لتشمل نفقة الديون المعدومة المتوقعة و النفقات الاضافية الناتجة عن منح الائتمان . ثانيا : مفاهيم احْرى ذات علاقة بالائتمان Other Concept of Credit 1- المركز الائتماني : ( Credit Standing ) و يقصد به قابلية الحصول على الائتمان ، و قد يكون المركز الائتماني ضعيفا أو جيدا و كلما تحسن المركز الائتماني للمقترض ، استطاع زيادة ما يحصل عليه من ائتمان . 2- خط الائتمان ( Line of Credit ) و يقصد به اقصى مقدار من الائتمان يمنحه المقرض للمقترض . 3- المعاملة الائتمانية ( Credit Transaction ) و تعرف بأنها اية معاملة على اساس دفع القيمة المقابلة في المستقبل 4- ادارة الائتمان ( Credit Instruction ) و هي عبارة عن ورقة أو وثيقة توضح و تبين التزامات المقترض و حقوق المقرض , مثال ذلك الكمبيالة و السند و الحسابات الجارية بالدفاتر و غيرها . 5- المخاطر الائتمانية ( Credit Risk ) يتضمن الائتمان في كل الاحوال تأجيل الدفع في المستقبل و عادة لا يقبل المقرض (المصرف ) وعد المقترض ( الزبون ) ما لم يكن واثقا من ان الدفع سيتم فعلا في المستقبل ، فالمخاطرة الائتمانية هي اذن احتمال عدم تسديد المقترض لالتزاماته وفق الشروط المتفق عليها . ثالثا : مزايا الائتمان Credit Advantage 1- يعد الائتمان المصرفي وسيلة ملائمة لنقل استعمال الاموال من شخص لأخر أي انه واسطة للتبادل فبواسطة الائتمان يمكن تحويل مدخرات الافراد و المنشات و الحكومة الى من يحتاجها أو يستطيع استثمارها في الانتاج والتوزيع . 2- يمكن من خلال الائتمان المصرفي توفير الموارد المالية اللازمة لمنشأت الاعمال لاستعمالها في الفرص الاقتصادية المختلفة ، و كذلك في توسيع قاعدة الانتاج التي تتطلب رؤوس اموال كبيرة . 3- ان الائتمان يؤدي الى عدم الاحتفاظ بمبالغ نقدية كبيرة بدون استعمال انتظارا لأستعمالها المتوقع في المستقبل فالفائض النقدي قابل للاستخدام عن طريق الائتمان بحيث تستفيد منه المنشأت و الافراد وقت الحاجة اليه 4- تتطلب عمليات التطور الفني و التقني استبدال المكائن و المعدات و نظرا لأرتفاع تكاليف الشراء فان المنشأت تلجأ الى المصارف للحصول على الائتمان المصرفي لتمويل هذه العمليات . 5- يخفف الائتمان المصرفي الكثير من الصعوبات التي تعترض المنشات المختلفة ، خاصة الصغيرة و الحديثة في الحصول على الائتمان الكافي بسبب ضعف الثقة في مركزها الائتماني من الجهات الممولة الاخرى . رابعا: انواع القروض Loans Kinds توجد تصنيفات متعددة لأنواع القروض ، اذ يمكن تصنيف القروض من حيث الغرض و من حيث القطاع و من حيث المدة و من حيث الضمانات المقدمة و كما يلي : (أ) القروض من حيث الغرض : ( Loan Purpose ) تنقسم القروض من حيث الغرض من استخدامها الى عدة انواع اهمها : (1) القروض الاستهلاكية (Consumer Loans ) و هي تلك القروض التي يكون الغرض من استخدامها استهلاكي كشراء سيارة او اثاث او ثلاجة او تلفزيون , ان الا بعض المصارف لا تحبذ اعطاء قروض للموظفين لشراء مثل هذه السلع المعمرة , و ذلك لان قدرة الموظف اجمالا على الدفع تتوقف على استمراره بالوظيفة حيث يمكن ان تتاثر بانهاء خدماته او بمرضه او نتيجة اصابته بحادث و ذلك فان المصارف تطلب عادة سعر فائدة اعلى على القروض الاستهلاكية لأنها تتضمن درجة مخاطرة اعلى ، و قد تكون القروض الاستهلاكية بضمان الراتب او بضمان مجوهرات و حلي او غير ذلك . (2) القروض الانتاجية ( Investment Loons ) و هي تلك القروض التي يكون الغرض من استخدامها انتاجي أي لغرض زيادة الانتاج او زيادة المبيعات كشراء مواد الخام او شراء الات لتدعيم الطاقة الانتاجية للشركة و تشجع البنوك المركزية عادة المصارف التجارية على اعطاء قروض لأغراض انتاجية ، لأن ذلك فيه دعم الاقتصاد الوطني . (ب) القروض من حيث القطاعات الاقتصادية ( Economic Sections’ Loans ) يمكن تقسيم القروض من حيث القطاعات الاقتصادية المقترضة الى عدة انواع . 1- القروض العقارية ( Real Estate Loans ) تمنح القروض العقارية للافراد و المشروعات لتمويل شراء ارض او بنائها او شراء مبنى , و تكون مدة هذا النوع من القروض عادة لفترة طويلة قد تصل الى اكثر من (15) سنة ، و غالبا ما تكون هذه القروض مضمونة بالعقار الذي تم شراؤه او بنائه و تقوم المصارف المتخصصة ( المصرف العقاري ) بتقديم هذا النوع من القروض . 2- القروض الصناعية ( Industrial Loans ) و هي القروض التي يطلبها الحرفيين و المصانع و يتم منحها لأجال متوسطة او طويلة و ذلك وفقا للدورة الصناعية للجهة المقترضة و تقوم المصارف الصناعية بهذه المهمة . 3- القروض الزراعية ( Agricultural Loans ) تعد القروض الزراعية ذات اهمية كبيرة و خاصة في المجتمعات الزراعية التي تعتمد على الزراعة كمورد اساس لها ، و القروض الزراعية هي تلك القروض التي تقدم للمزارعين لشراء بذور او اسمدة او تراكتورات زراعية و تمنح القروض الزراعية لآجال قصيرة أي لأقل من سنة حسب الموسم ، و لا شك ان هناك مخاطر عالية لهذا النوع من القروض ، و ذلك بسبب تاثير العوامل الجوية على المحصول بالاضافة الى تاثير الامراض اذا لم يتم التحكم فيها و القضاء عليها و قد تعطى هذه القروض لعدة سنوات في حالة تمويل شراء الآت زراعية او شراء ماشية او في حالة اجراء تحسينات جذرية و في كثير من الدول توجد هناك مصارف متخصصة ( المصارف الزراعية ) تقوم بمنح القروض بشروط سهلة و بأسعار فائدة منخفضة و ذلك مساهمة منها في التنمية الاقتصادية . (جـ) القروض من حيث نوع الضمان : ( Insurance Loans ) يعد الضمان الوسيلة التي تعطي المصرف تأمينا ضد مخاطر عدم السداد ، اذ انه يساعد المصرف على استلام حقوقه في القرض عندما يعجز الزبون عن سداده ، و تقسم القروض في هذا المجال الى قسمين رئيسين . (1) القروض بدون ضمانات ( Unsecured Loans ) فقد يمنح المصرف قرضا لأحد زبائنه الجدد بدون أي نوع من الضمانات ، و ذلك اعتمادا على سمعته المالية و على قوة مركزه المالي ، و لا ينبغي التوسع في منح القروض بدون ضمان ( على المكشوف ) ، اذ انه يمنح في ظروف خاصة كمحاولة لكسب زبون جديد ، او الاحتفاظ بزبون جيد الا انه في أي حالة من الحالات لا يحبذ ان يكون القرض بدون ضمان بمبالغ كبيرة . (2) القروض بضمانات ( Secured Loans ) ان الغالبية العظمى من القروض تكون مصحوبة بضمانات ، و يطلق على هذه الضمانات اسم ضمانات تكميلية ، لأنها تطلب استكمالا لعناصر الثقة الموجودة أصلا و ليس بديلا عنها ، فبعد التأكد من سمعة الزبون المالية على انها جيدة و بعد دراسة مصادر دخل الزبون و مركزه المالي و التأكد من قدرته و متانته ، يطلب المصرف من الزبون ضمانا تكميليا كما تم ذكره ، استكمالا لعناصر الثقة المتوفرة في الاساس . الا انه لا ينبغي بأي حال من الاحوال ان تفكر الادارة بانها من الممكن ان تطلب من الزبون ضمانا معينا لسد ثغرة معينة بعد اجراء الدراسات اللازمة و الاستفسارات المطلوبة عن الزبون و بعد الخروج بنتيجة سلبية عن وضع الزبون المالي او سمعته المالية . (جـ) القروض من حيث عدد المقرضين ( Loans and Loaner’ Number ) تقسم القروض من حيث عدد المقرضين الى نوعين رئيسين : 1- قروض يقدمها مصرف واحد ( Loans Given by Single Bank ) ان الاصل في القرض ان يقدمه مصرف واحد ، فيفضل المصرف ان يقوم وحده بمنح القروض ، وذلك بهدف الاستفادة الكاملة من الفوائد المتفق على سعرها ، وتقوم ادارة المصرف ببذل اقصى جهدها دائما للوصول الى اعلى مستوى للاقراض ، فالمصرف الذي يكون مستوى الاقراض عنده اقل من اللازم لا بد و ان يتكبد خسائر ، أما المصرف الذي يرفع مستوى الاقراض عنده الى مستوى جيد ، فانه إجمالا يحقق أرباحا إلا إذا كانت مصاريفه اكثر من ايراداته . 2- القروض المجمعة ( Consortium Loans )تشير القروض المجمعة الى اشتراك اكثر من مصرف واحد بتقديم قرض معين الذي غالبا ما يكون كبير نسبيا ، بحيث لا يستطيع مصرف بمفرده بتقديمه ، و يتم تامين مثل هكذا قرض بالنيابة عن المقترض و ذلك عن طريق مجموعة من المصارف المقرضة . (د) القروض من حيث المدة : ( Terms Loans ) تقسم القروض من حيث المدة الى نوعين رئيسين : 1- القروض قصيرة الاجل ( Short – Term Loans ) تعتبر القروض قصيرة الاجل و التي تسمى بقروض رأسمال التشغيل من اهم القروض المصرفية ، اذ حتى في الدول التي لا تتخصص فيها المصارف بالاقراض لآماد قصيرة ، فان القروض موضوع البحث تكون ذات أهمية بارزة و تؤلف نسبة ملحوظة من مجموع القروض المصرفية و تستخدم هذه القروض في العادة لغرض شراء المخزون او البيع على الحساب ( أي مسك الحسابات المدينة ) او تعزيز باقي فقرات الموجودات المتداولة او سداد مصروفاتها التشغيلية . 1- القروض متوسطة وطويلة الأجل : ( Intermediate and Long Term Loans ) و هي القروض التي تزيد اجالها عن سنة و قد تصل الى عشرة او عشرين سنة ، حيث تمنح لتمويل الانشطة و العمليات ذات الطبيعة الراسمالية كمشاريع الائتمان او بناء المصانع او اقامة مشاريع جديدة .

- بواسطة مدير التحرير

- January 26, 2026

الكمبيالة

الكمبيالة هي امر كتابي ( غير معلق على شرط ) صادر من شخص دائن إلى مدينه بأن يدفع عند الاطلاع أو الطلب أو في تاريخ معين أو بعد مضي مدة معينة مبلغا من النقود لشخص معين أو لأمره. أركان الكمبيالة: تاريخ التحرير تاريخ الاستحقاق اسم المستفيد وعنوانه المبلغ بالارقام والحروف ذكر مقابل الوفاء ونوعه ( نقود - بضاعة - أصول ) اسم المسحوب عليه وعنوانه توقيع المسحوب عليه بالقبول ، وتاريخ القبول توقيع الساحب وعنوانه خصائص الكمبيالة أداة ائتمان ووفاء لأنها تسري على الحقوق الآجلة بعكس الشيك إذ انه أداة وفاء فقط. ورقة تجارية بطبيعتها فيخضع المتعاملون فيها لقواعد القانون التجاري مهما كانت طبيعة المتعاملين بها. أمر كتابي يحرره الساحب. أفراد الكمبيالة ثلاثة : الساحب- المسحوب عليه - والمستفيد وقد يكون المستفيد والساحب شخص واحد. إن أهمية ذكر مقابل الوفاء تنعكس في إظهار أن العملية ليست صورية. وفيما يلي نموذج لاحدى الكمبيالات: المنامة في ……………………………………. مبلغ ………………………. إلى السيد ……………………………………………………………………………………. بعد انقضاء 5 شهور من تاريخه (أو في ……………………………………………) ادفعوا لأمرنا أو لأمر السيد/ ………………………………………………………………. مبلغا وقدره ………………………………………………………………………………… والقيمة وصلتنا بضاعة (أو علينا ) مقبول في ……………………………………………………………………………………. (إمضاء المسحوب عليه) (إمضاء الساحب) ثالثا : السند الأذني وهو تعهد كتابي (غير معلق على شرط) من شخص مدين لدائنه بأن يدفع له مبلغا معينا من النقود عند الطلب أو في تاريخ معين ، أو بعد مضي مدة معينة من تاريخ التعهد. أركان السند الاذني: تاريخ التحرير. تاريخ الاستحقاق اسم المستفيد وعنوانه (الدائن) المبلغ بالارقام والحروف مقابل الوفاء المسحوب عليه وعنوانه خصائص السند الأذني: يعتبر اداة وفاء وائتمان مثل الكمبيالة يتميز عن الشيك والكمبيالة بأنه تعهد من المدين وليس امرا صادرا من الساحب اشخاص السند الاذني : المدين (محرر السند أو المسحوب عليه ) الدائن (وهو المستفيد) وفيما يلي نموذجا لسند اذني: المحرق في …………………………. مبلغ ……………………………. بعد انقضاء ثلاثة شهور من تاريخه أتعهد بأن أدفع لأمر السيد/ ………………………………………………………… مبلغا وقدره …………………………………………………………………………. والقيمة وصلتنا بضاعة (أو نقدا) إمضاء المتعهد

- بواسطة مدير التحرير

- January 26, 2026

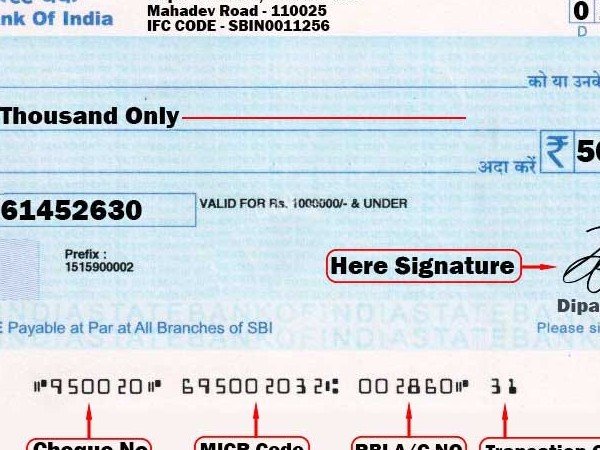

الشيك Cheque

الشيك Cheque أولا: عمليات الإيداع Deposits إيداع نقدية مسحوبة من خزينة المنشأة: ينبغي أن لا تتواجد نقدية كبيرة في خزينة المنشأة، بل من المفضل إيداع جميع المتحصلات بالكامل يوميا في البنك، ومن ثم تودع النقدية في البنك بموجب قسيمة ايداع يقوم البنك بمراجعتها واستلام المبلغ وتسليمها إلى مندوب المنشاة بعد ختمها والتوقيع عليها. ويجرى القيد الآتي لعملية الإيداع: … من حـ/ البنك … إلى حـ/ الصندوق 2-إيداع الشيكات الواردة: · تتسلم المنشأة شيكات من العملاء وغيرهم سدادا لحساباتهم، وفي هذه الحالة يتم التأشير على الشيكات " غير قابل للتحويل" وتثبت تفاصيلها في قائمة ويحرر بها قسيمة إيداع مستقلة توطئة لإيداعها في البنك في اليوم التالي. ويجري القيد بفرض أن المنشأة استلمت 500 دينار من احمد حسن سدادا لحسابه: 500 من حـ/ البنك 500 إلى حـ/ احمد حسن إيداع الشيك رقم .. الوارد الينا من احمد حسن سدادا لحسابه 3- رفض الشيكات Dishonoring · · وقد يحدث أن يرفض البنك الذي يتعامل معه احمد حسن صرف الشيك نظرا لعدم وجود رصيد أو أن التوقيع غير مماثل للنموذج الذي يحتفظ يه البنك أو لأن أحمد حسن قد أعطي تعليمات بإيقاف صرف الشيك وفي هذه الحالة نجد أن بنك المنشأة يخطرها بالواقعة بموجب إشعار يتم القيد التالي على أساسه: 500 من حـ/ احمد حسن 500 الى حـ/ البنك ويلاحظ أن القيد السابق يجعل حساب احمد حسن مدينا بالمبلغ من جديد باعتبار السداد السابق لم يتم ، وعلى العموم فان رفض الشيكات يعتبر حالة نادرة من بين المئات من الشيكات التي تتسلمها المنشأة وذلك للضمانات التي يضعها القانون التجاري على التعامل بالشيكات ضمانا لحسن سير المعاملات واستقرارها. تظهير الشيكات: ليس من المفضل تظهير الشيكات لاحد الموردين سدادا لمبالغ مستحقة على المنشأة، إذ ينبغي إيداع جميع المتحصلات في حـ/ البنك، ولكن في حالات معينة قد تقوم المنشأة بتظهير الشيكات الواردة، فلو أنها استلمت الشيك السابق الإشارة اليه في المثال السابق مع نية تظهيره إلى المورد فان الشيك عند استلامه يعامل معاملة النقدية ويكون القيد : 500 من حـ/ الصندوق 500 الى حـ/ احمد حسن وعند تظهيره إلى المورد خليل يكون القيد: 500 من حـ/ خليل 500 إلى حـ/ الصندوق ولو فرضنا أن هذا الشيك قد رفض لأي سبب من الأسباب فيكون القيد 500 من حـ/ احمد حسن 500 إلى حـ/ خليل أي أننا قمنا بإلغاء اثر السداد والتظهير . ثانيا: عمليات السحب من الحساب الجاري في البنك: يتم السحب بموجب شيكات، والشيك عبارة عن أمر صادر من الساحب إلى البنك المسحوب عليه مبلغ معين لأمره أو لأمر شخص آخر يسمى المستفيد . وينبغي أن يحتفظ بدفتر الشيكات لدى صاحب المنشأة أو لدى موظف مسئول ، ولا ينبغي تشجيع توقيع الشيكات " على بياض" مقدماُ على سبيل تسهيل العمليات ، إذ ]أن ذلك يشجع على التلاعب في الصرفيات. وفيما يلي بعض القيود المحاسبية لعمليات السحب المختلفة، وان كان قد سبق ذكرها من قبل في موضع آخر من الكتاب. السحب من البنك لتمويل خزينة المنشأة: يسحب الشيك ويتم صرفه من البنك ويودع المبلغ في الخزينة ويجرى القيد التالي في حالة سحب 100 دينار: 100 من حـ/ الصندوق 100 إلى حـ/ البنك سحب مبلغ من البنك وإيداعه في الصندوق بشيك رقم…. سداد ثمن مشتريات بشيك : في هذه الحالة يتم الشراء بموجب شيك ويجري القيد التالي بفرض أن البضاعة قيمتها 600 دينار. 600 من حـ/ المشتريات 600 إلى حـ/ البنك شراء بضاعة بفاتورة رقم … وسداد الثمن بشيك رقم.,.. ثالثاُ: مصروفات وفوائد الحساب الجاري : Bank Charges and interests تتضمن مصروفات البنك قيمة دفاتر الشيكات والدمغة ومصروفات تحصيل الشيكات ومقابل المكاتبات … الخ. ويرسل البنك إلى المنشأة دوريا أشعارا مدينا بالمصروفات التي حملها على المنشأة ويتم القيد التالي بموجب هذا الأشعار في دفاتر المنشأة. … من حـ/ مصروفات البنك … إلى حـ/ البنك مصروفات البنك بموجب الأشعار رقم…. أما بالنسبة للفوائد فهذه لا يحسبها البنك إلا في حالات خاصة نظرا لان المبالغ المودعة لديه معرضة للسحب بالكامل في أي وقت وفي حالة احتسابها يرسل البنك أشعارا بها وتقوم المنشأة بإثباتها دفتريا كالآتي: .. من حـ/ البنك .. إلى حـ/ فوائد البنك الدائنة ما أضافه البنك لحسابنا من فوائد بموجب الأشعار رقم … ويلاحظ أن الفوائد التي قيدها البنك لحساب المنشأة هي إيرادات للمنشأة ومن ثم سميت بالفوائد الدائنة. أحيانا يحمل البنك المنشأة بفوائد مدينة وذلك إذا تم الاتفاق بين البنك والمنشأة على تسهيلات ائتمانية في صورة السماح للمنشأة " بالسحب على المكشوف" أي بسحب مبالغ من البنك دون أن يكون هناك رصيد لها، وفي هذه الحالة يرسل البنك إلى المنشاة أشعارا بمبلغ الفائدة المستحقة على الأرصدة المكشوفة خلال المدة حيث يتم قيده كالآتي : · · … من حـ/ فوائد البنك المدينة ,,, إلى حـ/ البنك الفوائد التي حملها لنا البنك مقابل السحب على المكشوف بإشعار رقم … رابعا: حساب الإيداع DEPOSIT ACOUNT بمقتضى هذا الحساب يتم إيداع المبلغ لمدة معينة لا يحق للمنشأة السحب خلالها نظير فوائد يرتفع معدلها كلما طالت المدة وكبر المبلغ المودع ، وغالبا لا تحسب تلك الفوائد إذا سحب المودع مبلغه قبل نهاية المدة المحددة. ويفتح هذا الحساب باسم حـ/ البنك-إيداع تمييزا له عن حـ/ البنك (الجاري) ويجعل مدينا بالمبالغ المودعة نقدا أو المحولة من الحساب الجاري وفقا للقيد التالي : .. من حـ/ البنك (إيداع) .. إلى حـ/ الصندوق أو البنك (جاري) فتح حساب إيداع بالبنك بفاتورة رقم … 5% سنويا. وتستحق الفوائد على حساب الإيداع في نهاية المدة المتفق عليها وتقوم المنشأة أما بتحصيلها نقدا أو تطلب من البنك قيدها في حسابها الجاري . ويجري القيد التالي في دفاتر المنشأة: … من حــ/ الصندوق (أو البنك) .. الي حـ/ فوائد البنك الدائنة قيمة الفوائد المستحقة على حساب الإيداع بإشعار رقم …

- بواسطة مدير التحرير

- January 26, 2026

البنوك المركزية

البنوك المركزية ما هو البنك المركزي ؟ هو بنك يقوم بالإشراف والرقابة على البنوك التجارية . ما هي طبيعة البنوك المركزية ؟ يأتي البنك المركزي على قمة الجهاز المصرفي ، حيث أنه البنك المنفرد بإصدار أوراق البنكنوت ، والموكل بالإشراف على السياسات الإئتمانية في الدول ، والرقابة على عرض النقود ، وتنظيم العمليات المالية . البنك المركزي شأنة شأن أي البنوك التجارية إلا إنه يختلف عنهم من حيث الملكية والإدارة الأهداف من حيث النشاط أولاً : من حيث الملكية والإدارة لا يمكن أن تكون البنوك المركزية مملوكة بالكامل ملكية خاصة دائما ً ، وإنما قد تكون ملكا ً كاملاً للحكومة قد تأخذ شكل شركات المساهمة ويكون الشطر الأكبر من أسهمها للحكومة وقد تأخذ شكل هيئات عامة تمتلكها المؤسسات النقدية ، وفي جميع الأحوال يتعين أن تكون الحكومة ممثلة تمثيلاً كافياً في إدارة البنك ، لضمان إتفاق السياسات الإئتمانية والصالح العام للإقتصاد القومية ومع ذلك فإنه يظل من الضروري أن يتمتع البنك بإدراة مستقلة وألا يكون تحت الإدارة المباشرة للحكومة حتى لا يتحول البنك إلى مطبعة لإمداد الحكومة بالنقود لسد عجز الميزانية العامة ، حتى لا يكون هناك تضخم وعدم إستقرار في الإقتصاد النقدي . ثانياً : من حيث الأهداف لا تهدف البنوك المركزية إلى تحقيق الأرباح ، وإنما تسعى إلى تحقيق أهداف قومية ، كالإحتفاظ على التوازن بين عرض النقود والطلب عليها . ثالثاً : من حيث النشاط يغلب على عمليات البنك المركزي الطابع القومي والمصلحة العامة . يعمل على تنظيم عرض النقود بما يتفق والإحتياجات الحقيقية للمبادلات والنشاط الإقتصادي عامة . يهتم بتنظيم حسابات الحكومة والتنسيق بين نشاط البنوك التجارية والمؤسسات المصرفي ما هي وظائف البنك المركزي ؟ تنقسم وظائف البنك المركزي إلى خمس وظائف إصدار أوراق البنكنوت بنك البنوك بنك الحكومة ومستشارها المالي المقرض الأخير للنظام الإئتماني الرقابة على الإئتمان إولاً : إصدار أوراق البنكنوت تعتبر هذه الوظيفة أقدم وظائف البنك المركزي ، وهو ينفرد بأدائها دون غيرة من المؤسسات المصرفية لما يترتب على توحيد جهة الإصدار في بنك واحد من فوائد أهمها : - توحيد نوع النقود السائد في المجتمع وبالتالي سولة تداولها إستقرار المعاملات ، نظراً لثقة الأفراد من جهة إصدار النقود ولا سيما خضوعها تحت إشراف وملكية الدولة . وضع البنك المركزي بعض القواعد للحد من إصدار هذه الاوراق في ثلاث قاعدة الغطاء الذهبي النسبي قاعدة الغطاء الذهبي الجزئي ج – قاعدة الإصدار الحر أولاً : قاعدة الغطاء الذهبي النسبي وتقتضي بتحديد نسبة مئوية بين الرصيد الذهبي والبنكنوت المصدر على ان يغطى الباقي بانواع أخرى من الأصول مثل الأوراق المالية الحكومية والاوراق التجارية المضمونة او العملات الأجنبية القابلة للتحويل إلى ذهب . تتسم هذه القاعدة بالمرونة من حيث تسمح بالتوسح والغنكماش في إصدار النقود بما يتناسب مع الرصيد الذهبي المتاح . من عيوب هذا النظام إنها تضخم من أثر زيادة أو نقصان هذا الرصيد مما يعني مضاعفة الأثار التضخمية والإنكماشية في المجتمع . ثانياً : قاعدة الغطاء الذهبي الجزئي في هذه القاعدة يجري تحديد حد أقصى للإصدار النقدي يغطى بالكامل بأصول أخرى غير الذهب ، كالأوراق المالية والسندات الحكومية أو الأوراق التجارية المضمونة وما زاد عن ذلك يلزم تغطيتة بالكامل بالذهب ويتضح أن القاعدة تعطي البنك المركزي حرية كبيرة في التصرف عند المستويات الدنيا من الإصدار والتي عادة ما يعاني عندها الغقتصاد القومي من حالة كساد ، غير أنها تفرض قيوداً شديدة عند المستويات العليا من الإصدار والتي قد يعاني عندها الإقتصاد القومي من حالة تضخم وتزداد هذه القيود فداحة كلما إنخفض الحد الأقصى للإصدار للإصدار غير المغطى بالذهب وكلما كان ميزان المدفوعات غير مواتيا ً أو يعاني من عجز مستمر وتضاءل معة الأرصدة الذهبية المتاحة في الإقتصاد القومي . ثالثا ً : الإصدار الحر في هذه القاعدة يتم رفع كافة القيود والكمية الخاصة بالغطاء ، ويكون البنك المركزي حرا ً في إصدار أية كمية من البنكنوت طالما كانت مغطاه بأي نوع من انواع الأصول ، سواء كانت ذهبا ً أو غير ذلك . غير أنه يلاحظ أن هذه الحرية ليست مطلقة ، إذ عادة ً ما تضع السلطة التشريعية حدا ً اقصى لما يمكن إصدارة من البنكنوت ، وقد تشترط الحكومة إحتفاظ البنك المركزي بقدر من الذهب أو العملات الأجنبية القابلة للتحويل لمواجة الإلتزامات الولية أو تضع مواصفات خاصة في نوعية الاوراق المالية والتجارية التي تستخدم كغطاء للبنكنوت . وتتصف هذه القاعدة بعدم المرونة في حالة فرضض السلطة التشريعية حد أقصى للإصدار أو التشريع في نوعية الإصول المستخدمة كغطاء . ثانيا ً : بنك البنوك يقوم البنك المركزي بوظيفة البنك بالنسبة لغيرة من البنوك ، حيث تحتفظ البنوك التجارية بنسبة معينة من ودائعها في شكل أرصدة نقدية حاضرة لدى البنك المركزي بحيث يتمكن من مزاولة سلطتة في الرقابة والإشراف على الإئتمان ، كما يتولى البنك المركزي تقديم القروض للبنوك التجارية إذا ما دعت الحاجة ، فضلا ً عن خصم ما تقدمة من أوراق تجارية ، وإجراء التسوية بين حساباتها عن طريق ما يسمى بعملية المقاصة . ثالثا ً : بنك الحكومة ومستشارها المالي س : ما هي الخدمات التي يقدمها البنك المركزي ؟ أنه يحتفظ بحسابات الحكومة وأنه يقةم بتحصيل الإيرادات ومباشرة المدفوعات . توفير التمويل للحكومة في حالات العجز وذلك من خلال السلفيات والقروض قصيرة الأجل .... الخ . مباشرة إصدر القروض العامة وتسويقها في سوق الاوراق المالية ، والبنوك وبعض المؤسسات ، دفع الفوائد وإستلاك الديون في المواعيد . رابعاً : - المقرض الاخير للنظان الإئتماني . يوفر البنك المركزي للنوك التجارية أرصدة نقدية في حالات الضيف وذلك من خلال القروض أو من خلال إعادة خصم الحوالات المقدمة له تتور فيها شروط إعادة الخصم . خامساً : الرقابة على الإئتمان . هذا البند من أهم وظائف البنك المركزي ، حيث يتولى البنك المركزي الإشراف على البنوك التجارية وتنظيم شئون الإئتمان على النحو الذي يحافظ على إستقرار المسنوى العام حيث أن الزيادة في وسائل الدفع عند توسع البنوك التجارية تؤدي إلى زيادة في التشغيل والدخل القومي وإرتفاع الأسعار . والنقص في في وسائل الدفع عند البنوك التجارية يؤدي إلى نقص في التشغيل والدخل القومي وإنخفاض الإسعار . ومن هنا تبرز أهمية رقابة البنك المركزي في تنظيم الأئتمان حتى يحافظ على الإستقرار النقدي الإقتصادي في المجتمع .